Perde para poupança Em 20 anos, rendimento do FGTS não cobre nem inflação do período

Em 20 anos, rendimento do FGTS perde para poupança e não cobre nem inflação

Ricardo Marchesan

Do UOL, em São Paulo

Ainda não foram divulgadas as datas para sacar o dinheiro de contas inativas do FGTS, mas uma coisa é certa: se você quer fazer seu dinheiro render, há opções bem melhores do que deixá-lo no fundo.

Uma das principais críticas ao FGTS (Fundo de Garantia do Tempo de Serviço) é que ele rende pouco e, caso o trabalhador pudesse colocar esse dinheiro em outras aplicações, teria um retorno maior. Hoje, o FGTS é corrigido pela TR + 3% ao ano. A poupança, por exemplo, que é a aplicação mais popular entre os brasileiros, rende TR + 6,17% ao ano.

O ideal, se puder, é sacar tudo do FGTS e aplicar na poupança, por exemplo, que ganha muito mais.

José Dutra Vieira Sobrinho, matemático financeiro

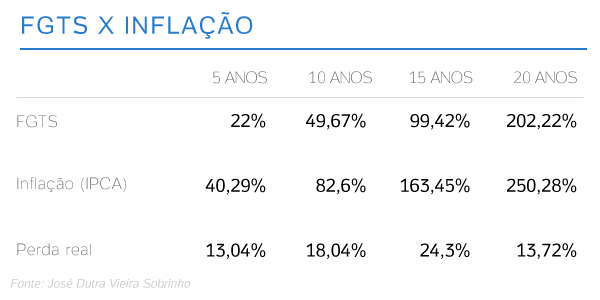

A pedido do UOL, o matemático calculou quanto o FGTS rendeu no acumulado dos últimos 5, 10, 15 e 20 anos, e comparou com a inflação no período.

A perda real é a perda de poder de compra do consumidor, que acontece quando o rendimento não consegue cobrir a inflação.

No caso de quem tem dinheiro no FGTS há 20 anos, a perda real foi um pouco menor, proporcionalmente, porque o FGTS teve rendimentos mais altos entre 1997 e 2001, segundo Dutra.

O FGTS só conseguiu superar a Bolsa em 5 e em 10 anos e o dólar, em 15 anos. Bolsa e dólar são investimentos de alto risco (renda variável).

A Caixa Econômica Federal é a gestora do FGTS. Os recursos são usados para financiar obras de habitação, saneamento e infraestrutura de transportes, além de serem investidos em aplicações financeiras. Quando o resultado supera as despesas, o fundo tem lucro.

Com a nova regra, no ano em que o fundo tiver lucro, metade desse ganho terá que ser repartida com os trabalhadores.

Uma das principais críticas ao FGTS (Fundo de Garantia do Tempo de Serviço) é que ele rende pouco e, caso o trabalhador pudesse colocar esse dinheiro em outras aplicações, teria um retorno maior. Hoje, o FGTS é corrigido pela TR + 3% ao ano. A poupança, por exemplo, que é a aplicação mais popular entre os brasileiros, rende TR + 6,17% ao ano.

O ideal, se puder, é sacar tudo do FGTS e aplicar na poupança, por exemplo, que ganha muito mais.

José Dutra Vieira Sobrinho, matemático financeiro

A pedido do UOL, o matemático calculou quanto o FGTS rendeu no acumulado dos últimos 5, 10, 15 e 20 anos, e comparou com a inflação no período.

A perda real é a perda de poder de compra do consumidor, que acontece quando o rendimento não consegue cobrir a inflação.

No caso de quem tem dinheiro no FGTS há 20 anos, a perda real foi um pouco menor, proporcionalmente, porque o FGTS teve rendimentos mais altos entre 1997 e 2001, segundo Dutra.

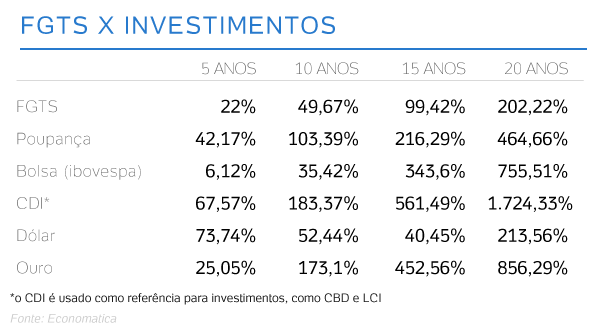

Rende menos que outras aplicações

Além de não cobrir a inflação, o rendimento do FGTS nos períodos analisados foi menor que o de diversas aplicações financeiras. O UOL pediu para a consultoria Economatica comparar o resultado do fundo aos principais investimentos.O FGTS só conseguiu superar a Bolsa em 5 e em 10 anos e o dólar, em 15 anos. Bolsa e dólar são investimentos de alto risco (renda variável).

Governo diz que vai aumentar rendimento do FGTS

No final do ano passado, o governo anunciou uma fórmula para tentar melhorar o rendimento do FGTS e deixá-lo equivalente ao da poupança, mas essa melhora depende dos resultados anuais do fundo.A Caixa Econômica Federal é a gestora do FGTS. Os recursos são usados para financiar obras de habitação, saneamento e infraestrutura de transportes, além de serem investidos em aplicações financeiras. Quando o resultado supera as despesas, o fundo tem lucro.

Com a nova regra, no ano em que o fundo tiver lucro, metade desse ganho terá que ser repartida com os trabalhadores.

Ampliar

No

livro "Case com seu banco com separação de bens - Como não pagar

tarifas e negociar empréstimos e financiamentos" (Editora Saraiva), o

economista Humberto Veiga dá dicas de como melhorar a relação com o

banco. Veja, a seguir, algumas delas VEJA MAIS > Imagem: Shutterstock

Receba notícias pelo Facebook Messenger

Banco oferece saque 'adiantado' do FGTS inativo; veja se vale a pena

Téo Takar

Colaboração para o UOL, em São Paulo

- Arte UOL

O Santander lançou nesta segunda-feira (16) a linha de crédito, com taxas que variam entre 2,59% e 4,59% ao mês. Procurados pelo UOL, Banco do Brasil e Bradesco disseram que estão avaliando a criação de um produto semelhante. Caixa Econômica Federal e Itaú Unibanco não responderam.

O empréstimo é semelhante ao que já é feito no caso do 13º salário e da restituição do Imposto de Renda, por exemplo. O trabalhador tem um valor a receber, no futuro. O banco antecipa esse valor para o cliente, cobrando juros em troca. Em geral, os juros para esse tipo de empréstimo não são tão altos, porque o risco de calote é pequeno --quando o pagamento "oficial" cai na conta do trabalhador, lá na frente, ele é automaticamente repassado ao banco.

Vale a pena pedir para antecipar o dinheiro do FGTS para pagar outras dívidas ou comprar algo de que está precisando? Veja o que dizem os especialistas.

1. Ainda é cedo...

Se você tem recursos em contas inativas do FGTS, você sabe que esse dinheiro vai sair, mas ainda não sabe quando. O governo disse que irá divulgar o cronograma de saques até o dia 1º de fevereiro. A única informação disponível até agora é que o pagamento será vinculado à data de aniversário do trabalhador, mas isso não significa que o governo vai pagar quando você soprar velinhas. Ele pode estabelecer um cronograma de lotes, como acontece com o Imposto de Renda."É melhor esperar saírem as datas primeiro. Vai que o seu dinheiro demora para sair? Você vai ficar pagando juros e se enforcando ainda mais em dívidas", afirma Mauro Calil, especialista em investimentos do Banco Ourinvest.

2. Cuidado com a burocracia

O dinheiro está lá, aparece no extrato, mas isso não necessariamente significa que é só chegar e sacar. Cuidado com a burocracia. Espere o governo regulamentar o saque, veja se você tem todos os documentos necessários e cumpre todas as exigências feitas."Historicamente, tirar dinheiro de FGTS, de seguro-desemprego, aposentadoria e de outros benefícios é um processo burocrático. Uma vírgula fora de lugar, um nome errado ou a falta de um número podem dificultar a vida do trabalhador", diz Calil. "Se você tomar o empréstimo no banco e não conseguir sacar o FGTS, vai ter que se virar depois para pagar essa dívida."

3. Preste atenção nas taxas de juros

O anúncio da linha de crédito do Santander diz que as taxas variam de 2,59% a 4,59% ao mês. Isso faz muita diferença. Veja exatamente qual taxa o banco vai cobrar de você e por quê. Pesquise juros menores em outros bancos ou em outros tipos de empréstimo mais baratos."4,5% é uma taxa altíssima para um empréstimo com garantia firme [com baixo risco de calote para o banco], como o saque do FGTS. Não faz sentido cobrar uma taxa tão alta. É preciso ficar atento a isso, mesmo que você tenha outras dívidas mais caras para pagar", afirma a professora Myrian Lund, da Fundação Getulio Vargas (FGV).

"Se você pesquisar um pouco, provavelmente vai encontrar taxas melhores na concorrência ou dentro do mesmo banco, como um empréstimo consignado, por exemplo", afirma Miguel Oliveira, diretor executivo de estudos e pesquisas da Anefac (Associação Nacional dos Executivos de Finanças, Administração e Contabilidade).

4. Não troque as dívidas simplesmente. Renegocie antes

Pode parecer racional trocar a dívida do cartão de crédito ou do cheque especial, que têm taxas acima de 13% ao mês, por um empréstimo vinculado ao FGTS, com juros de 4,5% ao mês. "O banco vai estimular você a pegar esse novo empréstimo, mas sem te dar desconto na outra dívida. Não faça isso. Negocie primeiro a dívida atual. Reduza o tamanho dela. Só então avalie se vale a pena tomar uma nova dívida para pagar a antiga", orienta Myrian Lund, da FGV.5. Não use esse empréstimo para fazer compras

Além de correr o risco de se endividar ainda mais, a taxa de juros da linha de crédito de antecipação do FGTS é considerada alta pelos especialistas para essa finalidade."Se a pessoa está precisando muito comprar uma geladeira, por exemplo, ela consegue parcelar essa compra em até 10 ou 12 vezes sem juros na maioria das grandes redes do varejo. Não vale a pena pegar empréstimo para isso", afirma Miguel Oliveira, da Anefac. A compra de bens mais caros, como um automóvel, também pode ser financiada com taxa de juros menores, diz ele.

6. Tenha paciência e espere o dinheiro sair

"Vale a pena antecipar um valor que você receberá em breve?", questiona Reinaldo Domingos, presidente da Abefin (Associação Brasileira de Educadores Financeiros). "Só pegue esse empréstimo em casos extremos, como emergência de saúde ou quando a pessoa já está pagando taxas de juros muito altas, como no cheque especial ou cartão de crédito", diz.Mesmo nesses casos, segundo Domingos, a troca de uma dívida por outra só resolve temporariamente o problema das contas fora de controle. "Antes de simplesmente buscar essa antecipação do FGTS, é necessário um bom diagnóstico financeiro para combater o que está gerando esse problema."

7. Controle melhor seu orçamento

Mauro Calil, do banco Ourinvest, compara o descontrole financeiro a uma enxaqueca. "Você começa a tomar um remédio e a dor de cabeça melhora, mas o remédio passa a te dar dor de estômago. Será que vai adiantar tomar outro para aliviar o estômago? Ou é melhor trocar o remédio da dor de cabeça?", pergunta. Para ele, a solução não é simplesmente trocar uma dívida por outra. A pessoa precisa criar hábitos de consumo mais racionais e gastar só o que pode, evitando, por exemplo, entrar no rotativo do cartão.Myrian Lund, da FGV, também defende um esforço de controle financeiro. "Ficar trocando dívida não resolve. Se não, você vai queimar todas as reservas, como é o caso do FGTS. Vai passar a vida pagando dívida, em vez de guardar para uma aposentadoria confortável."

Contas digitais: como não pagar tarifa bancária (e economizar uma fortuna)

Ampliar

OS

INTERESSES DO BANCO E DOS CLIENTES. O gerente de banco pode enfrentar

um conflito de interesses. Ele deve atender as necessidades do cliente

da melhor maneira possível, mas precisa cumprir as metas exigidas pelo

banco em que trabalha. VEJA MAIS > Imagem: Thinkstock

Banco oferece saque 'adiantado' do FGTS inativo; veja se vale a pena

Banco oferece saque 'adiantado' do FGTS inativo; veja se vale a pena

Nenhum comentário:

Postar um comentário